子女继承父母的房子并没有想象中那么简单!你稍不注意,可能就真的无法继承了!

不这样做,

即使是独生子女也无法完全继承父母房产!

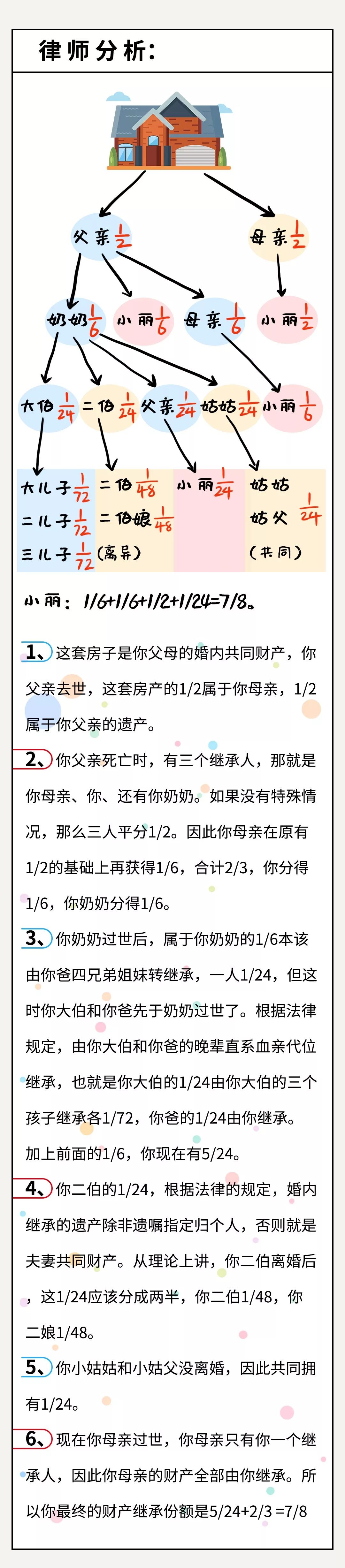

一般而言,继承过来的房子是最方便的,但是在现实情况下,如果不注意,即使是独生子女也可能无法完全继承房子!

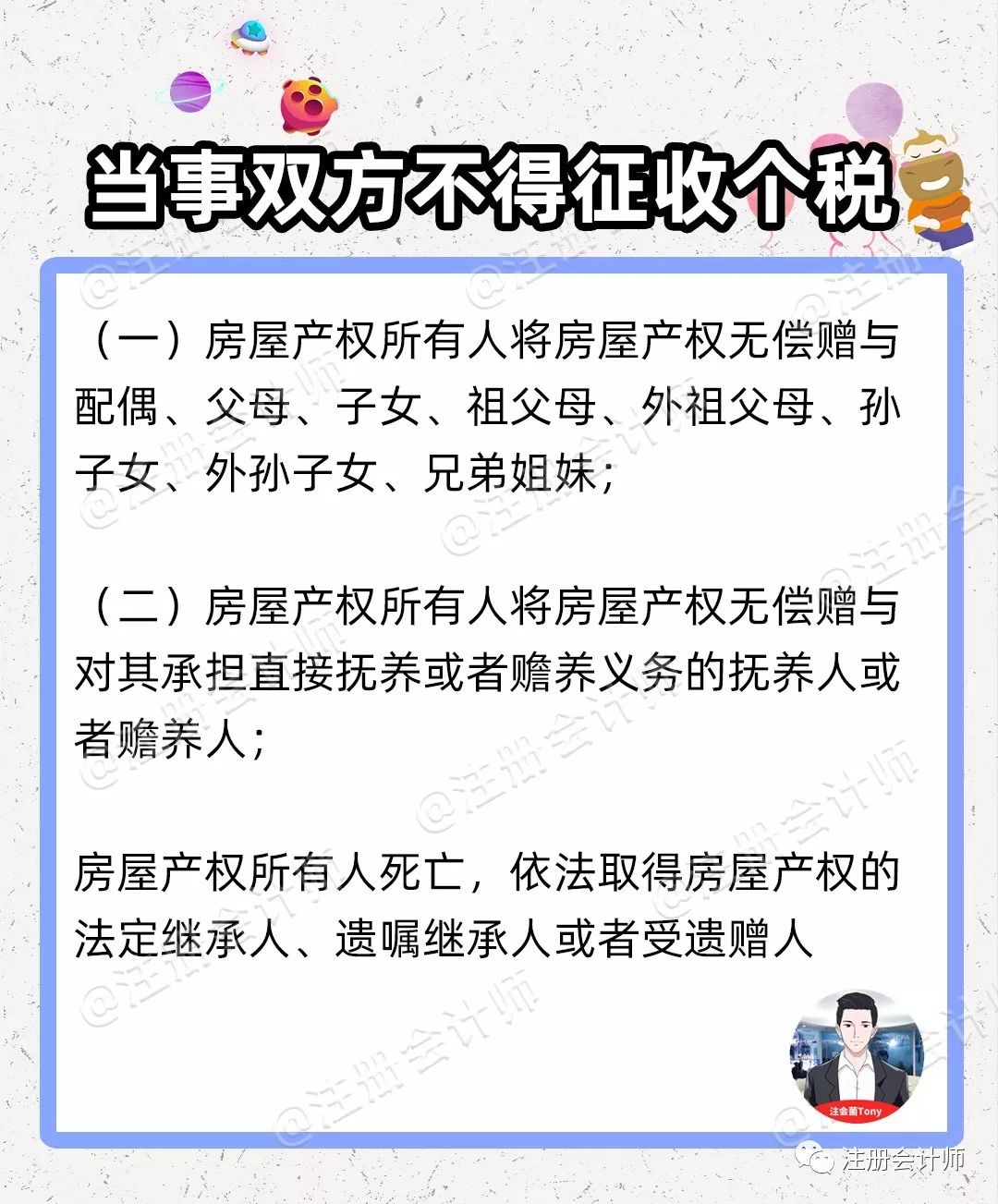

房产过户给近亲属,不征收个税!

根据公告可知:对于房产的无偿赠送,受赠人因无偿受赠房屋取得的受赠收入为“偶然所得”,缴纳20%税率。但是有以下情况当事双方不征收个人所得税:

也就是说,依法继承房产,或者父母将房产送给子女,子女和父母都不需要缴纳个人所得税。

但是,事实上相关通知财政部在2009年就出过,只是今年的公告进一步确定了“房产过户应征收个人所得税”的税目,由原“按其他所得征税”改为“按偶然所得征税”,且补充了非近亲属之间的房屋赠与受赠方需按照“偶然所得”缴纳个税,按照20%的税率缴纳。

综上看来,这则公告对近亲属之间的房屋赠与、继承,其实影响不大。网传的消息并不属实。

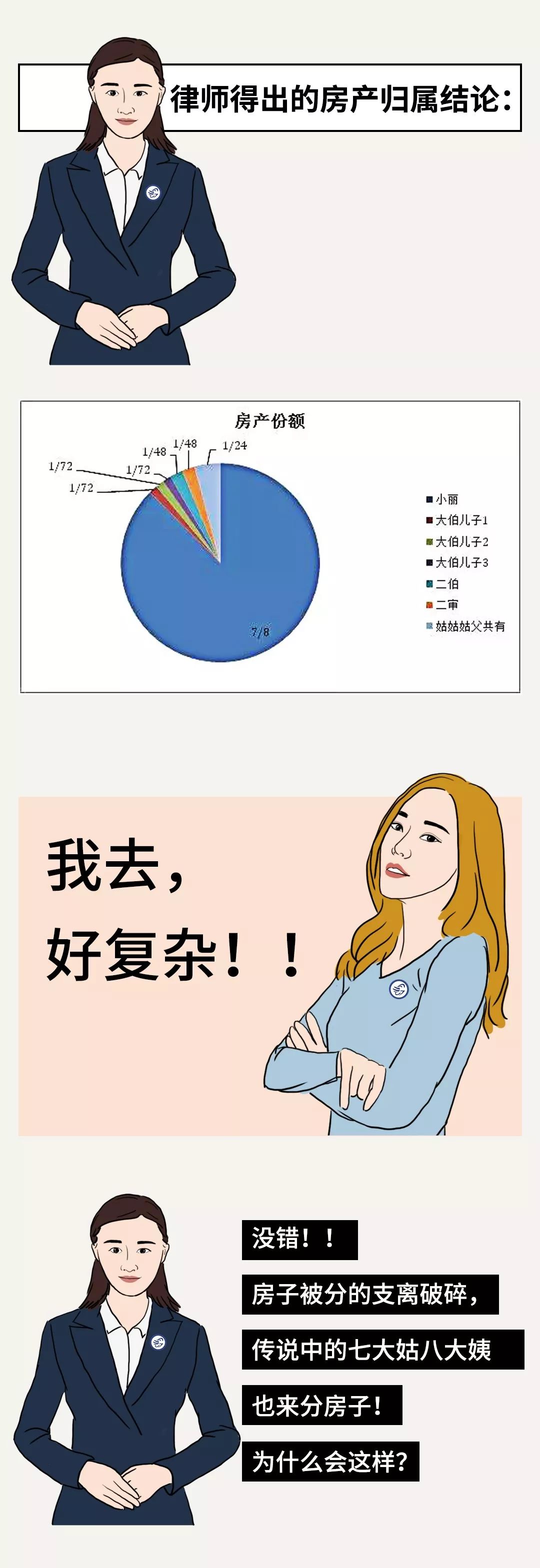

看起来很简单,但是现实情况复杂得多,即使是子女在继承和接受赠与房屋时,也会有很多情况的!我们一起来看一下,怎么才能最大程度上保障自己的权益不受损害!

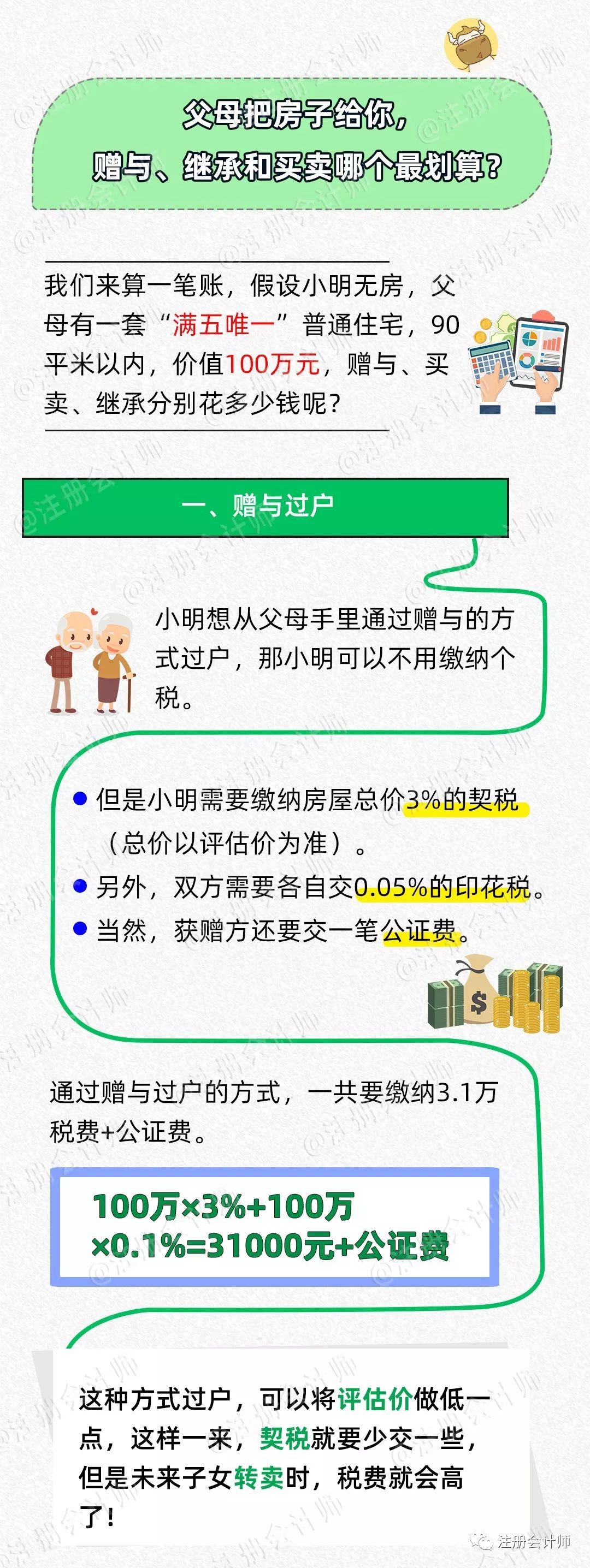

父母把房子给你,

赠与、继承和买卖哪个最划算?

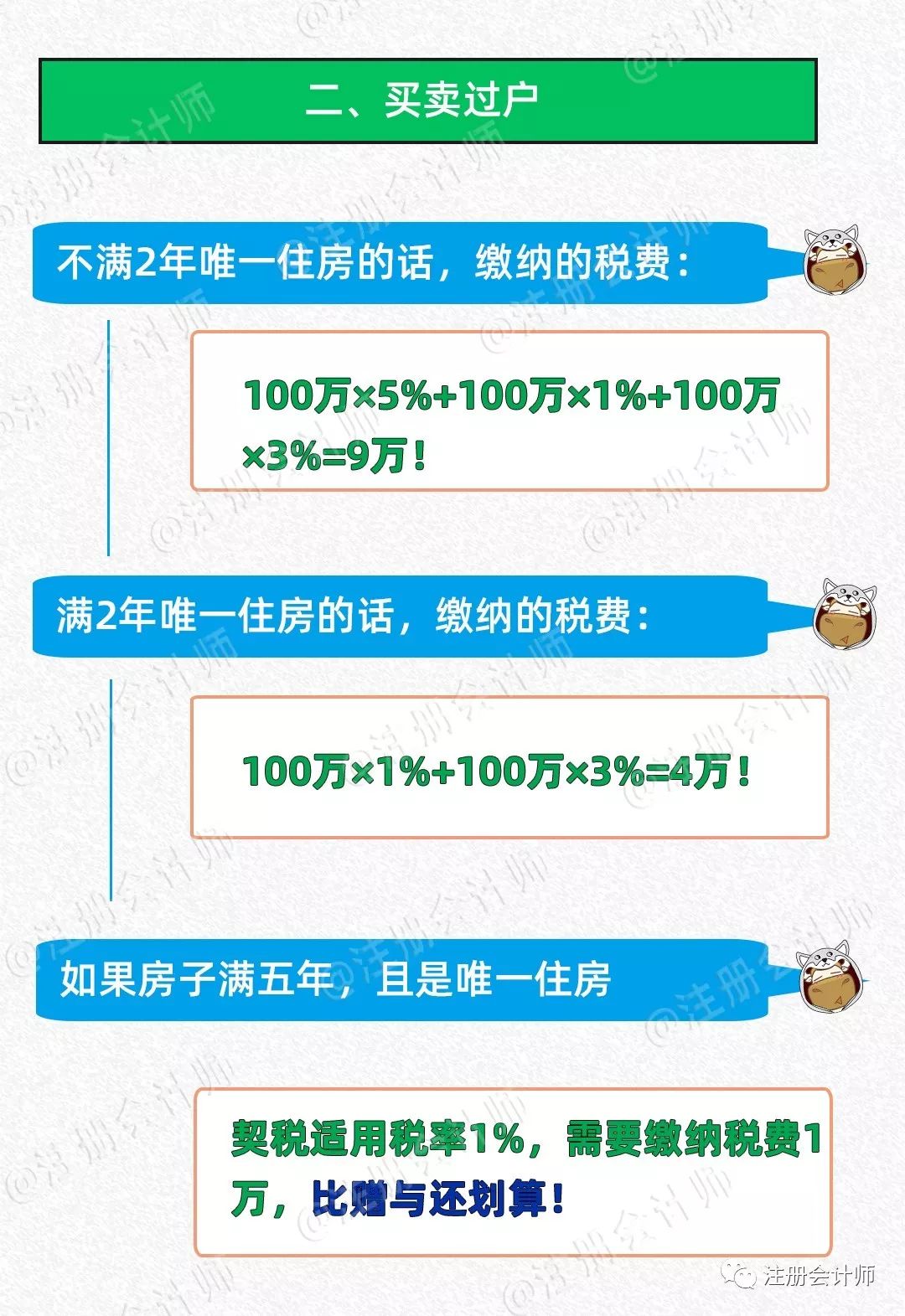

一般来说,子女从父母那里把房子过户到自己手里,常见的手段就是赠与、继承和买卖了。这三种方式都会牵涉到相关税务,上面也说到,继承和赠与都是免个税的,但是并不意味着免除其它税务,其他税费并不能免,还是要缴纳契税等那么算下来的话,哪种最省钱呢?

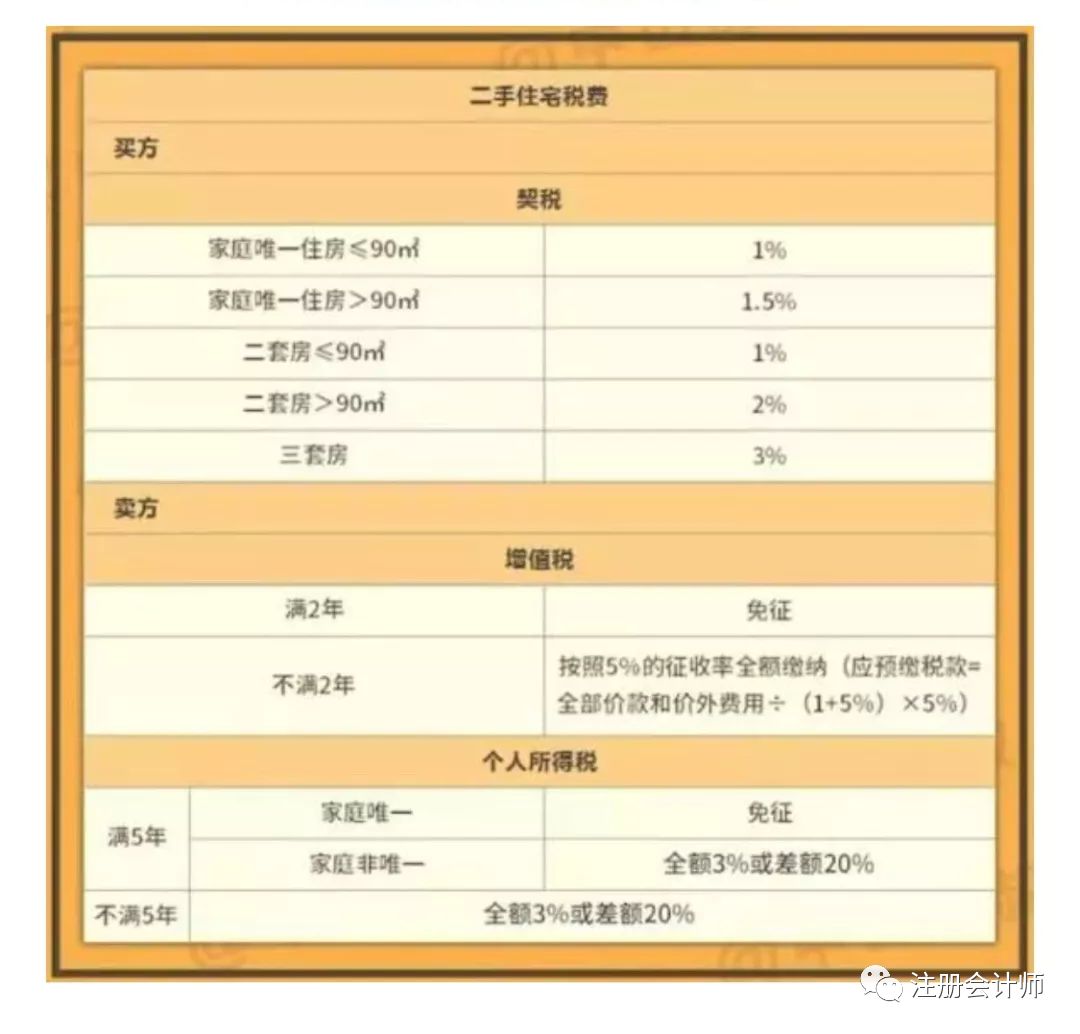

买卖双方之间具体需要缴纳的税费清单↓↓↓

对比这三种方式,无疑继承的代价最小,最划算,让人意外的是,赠与的代价最高!

父母无偿赠与子女住房,

子女受赠后又将住房转让,怎么交税?

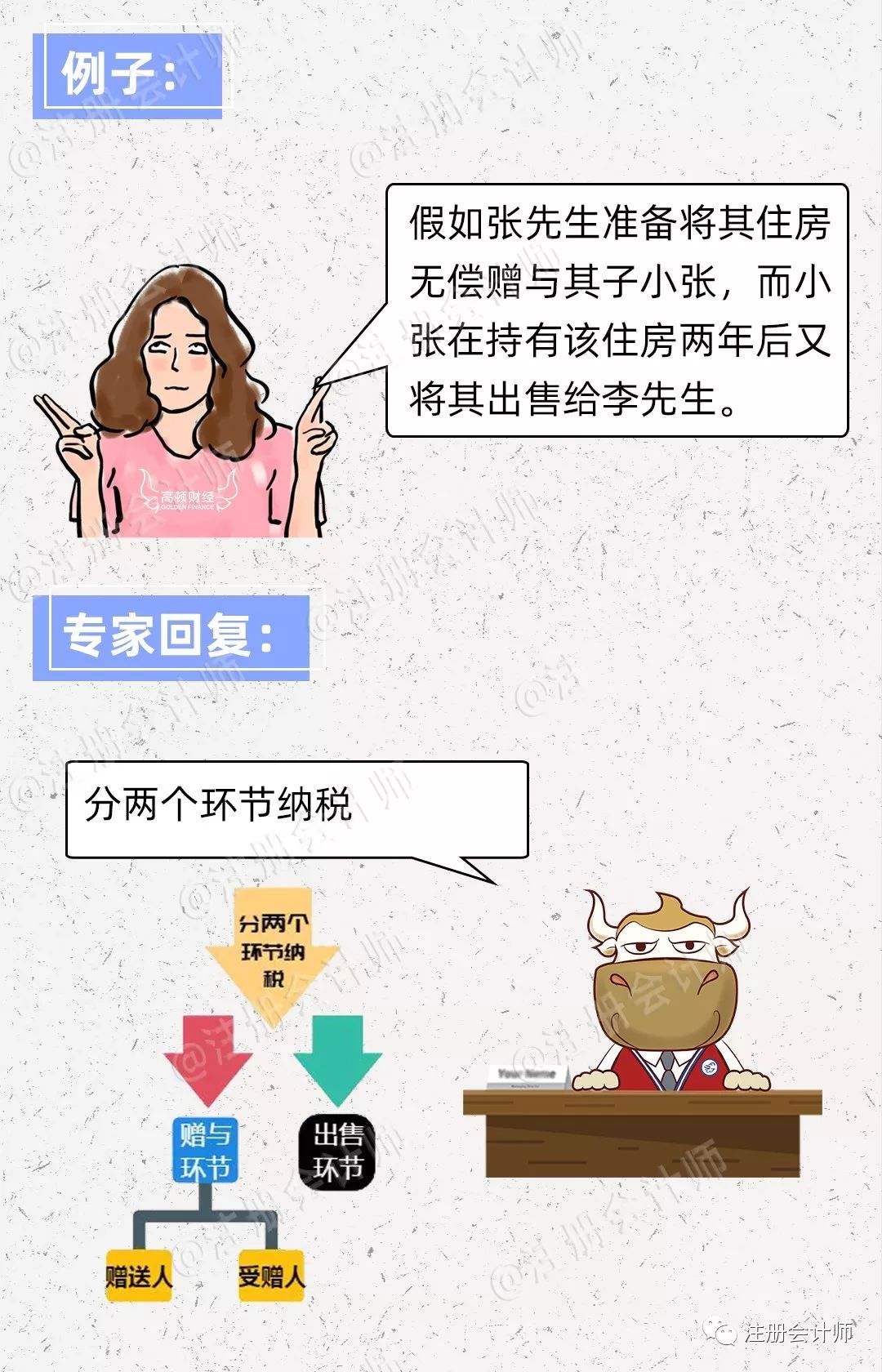

现在问题又来了,从父母那里过户过来的房子,如果想再次出售,那么又要缴纳多少税和费用呢?

我们还是用图来看明白:

在赠与环节中,上述我们已经阐述明白了,赠送方只需要缴纳印花税,不需要缴纳增值税、土地增值税、个税,受赠方则不需要缴纳个税,而要缴纳契税和印花税。

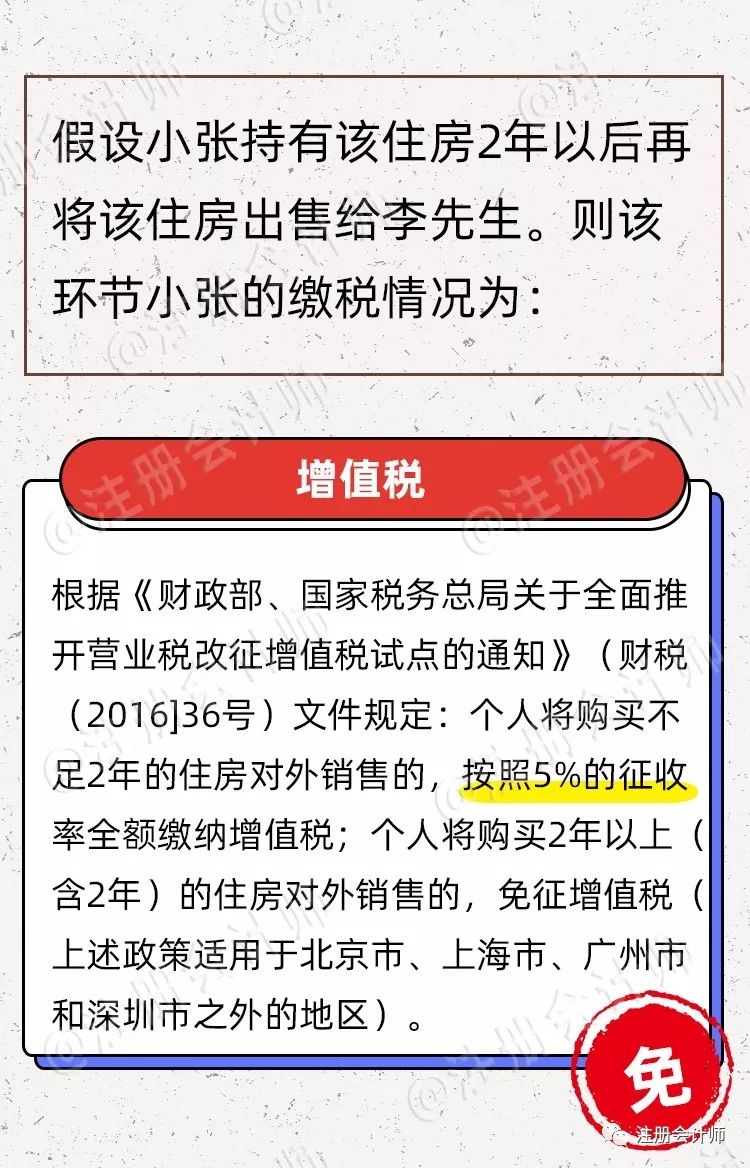

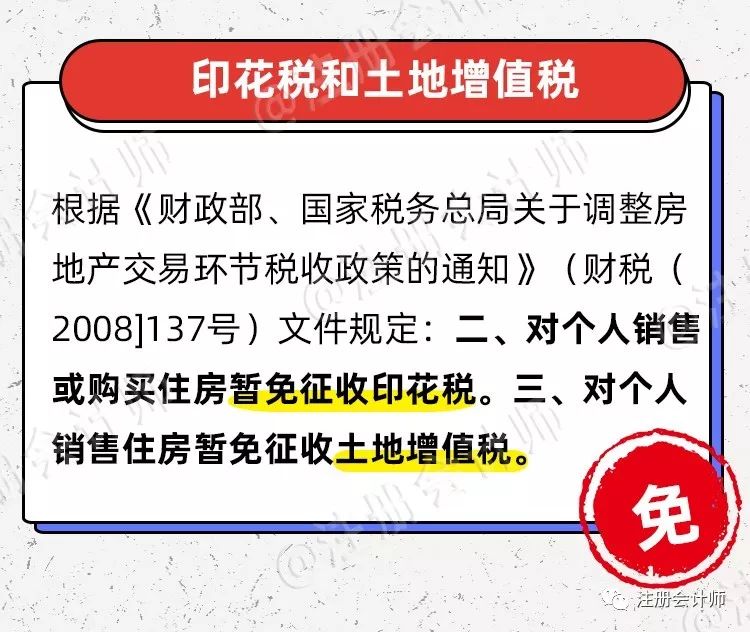

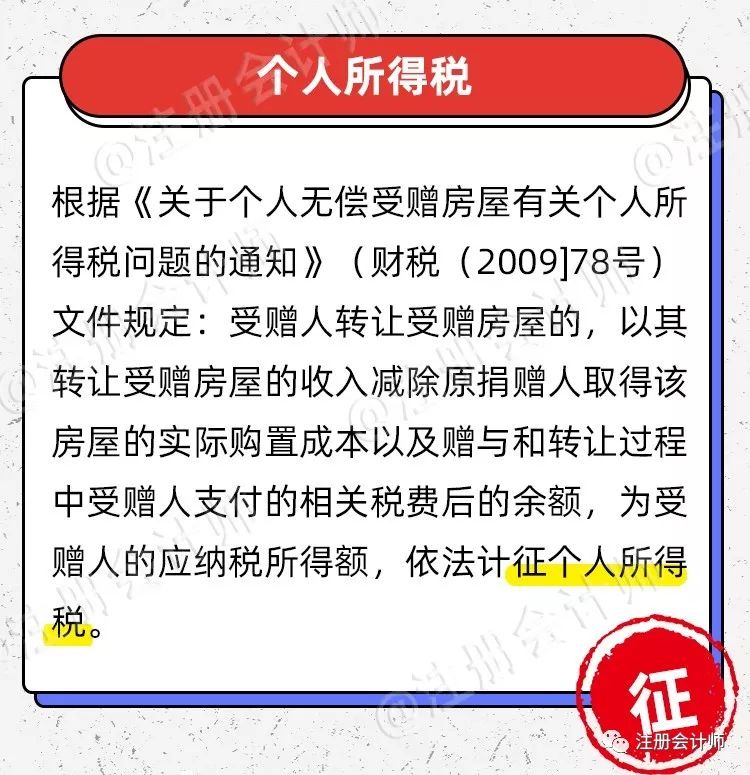

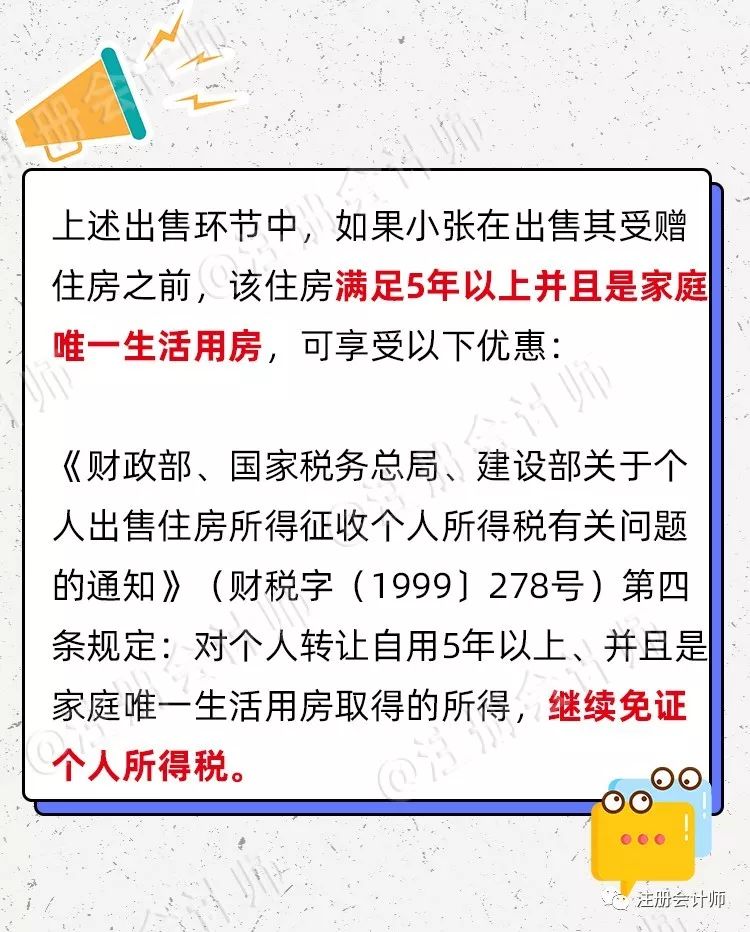

我们关键来看一下出售环节!

《法律有约》为你“保驾护航”

生活、工作,出行,到处您都可能遇到法律问题。如果您有一位律师帮助您甄别风险,做到事先防范,就可以避免经济损失,省时、省事、省心。如果您等到发生纠纷了再请律师可能会因为合同(甚至没有合同)、交易手续、证据等种种限制,造成经济上的较大损失。如果您的身边有一位律师朋友, 在您进行大笔消费(如买房)或项目投资时从法律角度分析,做好事前防范的细节,在与他人发生业务往来时给您把关,您将避免陷于长期的诉讼纠葛之中!为此,付出少量的律师费用(这笔费用往往比出事时付出的诉讼费、律师费要小得多),“借助法律的慧眼帮助您在人生道路上、事业进程中把关,降低风险,防患于未然”是律师为您服务的宗旨 !